За 2014—2015 роки в Україні відбувся колапс кредитування, який став додатковим фактором гальмування зростання. Залишки за кредитами у гривні за ці два роки скоротились на 168,9 млрд грн (до 433,8 млрд грн), в іноземній валюті — на $15,7 млрд (до $22,8 млрд). Скорочення кредитування українських підприємств також прискорилося на початку 2016 року. Якщо за 2015 рік залишки за кредитами для бізнесу скоротилися на 16,7 млрд, то за 4 місяці 2016 року — ще на 8 млрд. І це — попри покращення світових цін на основні продукти вітчизняного експорту. Як сказав український фінансовий експерт Ерік Найман про стабілізацію в Україні — це не досягнення нашої влади, що, наприклад, китайці почали трохи більше купувати сировинні товари.

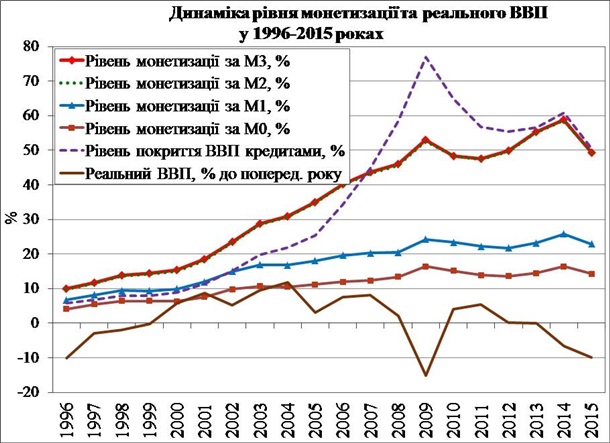

На кінець 2015 року співвідношення обсягу кредитів до ВВП, тобто фінансова глибина економіки (financial deepening), становило менше 50%, що значно нижче цього показника для інших країн, зокрема, у Данії — 180%, у Японії — 187%, у країн Єврозони в середньому — вище 100%, у країн із найбільшими доходами — вище 150%.

Насправді тимчасова фінансова стабілізація дається економіці України дуже дорогою ціною. У банках — рекордна кількість грошей. Але через дії НБУ їхня кількість у реальному секторі економіки скорочується. Як кажуть, українських виробників перевели у режим грошового голодування.

Падіння рівня монетизації за усіма грошовими агрегатами (відношення грошових агрегатів до номінального ВВП) відбулося навіть в умовах падіння цього самого реального валового виробництва. Рівень монетизації за М3 у 2015 р. скоротився майже на 10 п.п. — до 49%.

Навіть невтішні офіційні показники щодо об’ємів кредитування фахівці ставлять під сумнів. За їхніми словами, часто збільшення кредитування є ілюзією. По-перше, треба врахувати девальвацію гривні у тих банках, які мають валютні кредити.По-друге, іноді використовують карусельний принцип — видають черговий кредит старому клієнтові, щоб покрити заборгованість за попередньою позикою. Невеликий обсяг довгострокових кредитів продовжує скорочуватися. Структура кредитів, наданих підприємствам, свідчить про спрямування коштів банків головним чином на оптову та роздрібну торгівлю (майже 34%). Про кредитування довгострокових інфраструктурних проектів, масштабну модернізацію промисловості, проекти з імпортозаміщення взагалі не йдеться. Але це вкрай важливо, наприклад, з огляду на переорієнтацію низки підприємств, які працювали з Росією, на інші ринки.

І що за цих умов робить Національний банк? Він оголосив курс на інфляційне таргетування. Тобто через зменшення інфляції націлюється на макроекономічну стабілізацію. І на перший погляд це вдається. Але ціною гальмування кредитування, та, зрештою, економічного відновлення. А в середньостроковій перспективі це призведе до стримування загальних темпів економічного зростання.

За два роки (2014, 2015) промислове виробництво впало на 21,8%, зокрема й за рахунок недоступності кредитів. У будь-якій європейській країні подібні цифри викликали б негайні економічні та монетарні заходи із порятунку економіки та термінове стимулювання технологічних галузей, малого і середнього бізнесу. А у нас за очікувань зростання ВВП на 2016 рік у діапазоні від 0,5 до 1,5% (тобто продовження борсання в економічній ямі) величезні кошти, що є у банків, використовуються на іграшки з депозитними сертифікатами під шалені відсотки за рахунок «друкарського верстату». Подивіться на цифри: кожного дня НБУ залучає від банків до цих операцій 9—13 млрд грн (!) на добу або на два тижні під 17—19% (!). Скільки банків разом із НБУ беруть участь у надуванні фінансової бульбашки? 38—59 щодня. Тобто половина банківської системи замість пошуку перспективних клієнтів і проектів для кредитування, нових бізнесів, які б відновили економіку, котра ледве дихає, граються у ганебні ігри Нацбанку. Це шлях у деградацію.

Зниження наприкінці травня облікової ставки НБУ до 18% за цих умов означає тільки зниження ставки у цих іграх до 16—18%. От і все. До речі, це майже вдвічі перевищує річну інфляцію, яка у квітні склала 9,8%. Дуже прибутковий «бізнес». Бенкет під час чуми.

У 2014-му через депозитні сертифікати «провернули» 1,5 трлн грн, у 2015-му — 2,8 трлн. Тільки на виплату відсотків у минулому році Нацбанк надрукував близько 8,2 млрд грн.

Окрім того Нацбанк стимулював попит банків на ОВДП — замість кредитування економіки. За даними Українського кредитно-банківського союзу, сукупний портфель цінних паперів у портфелі банків із 2014 р. до 01.05.2016 збільшився на 26% (або на 44 млрд грн), тоді як обсяг виданих банками гривневих кредитів за це й же період скоротився майже на 36% (або на 186 млрд грн).

А що ж із рефінансуванням і стимулюванням кредитування? Нічого: якийсь один банк отримував останнім часом інколи 5, а інколи 800 млн грн під 21—24 %, тепер, можливо, отримуватиме під 20—22 %. От і все.

Але, як каже Ерік Найман, НБУ поставив воза попереду коня. Спочатку має бути економічне зростання, збільшення експорту та надходження валюти. Це й стане підґрунтям для стабільного валютного курсу та зменшення інфляції.

Саме тому ми, однодумці, які об’єдналися навколо розробки Стратегії розвитку банківської системи, наполягаємо: усі стратегічні реформи та усі тактичні дії влади мають спрямовуватися на розвиток економіки. Передовсім переробних галузей із достатнім рівнем доданої вартості та технологій.

Навіть іноземні фахівці наголошують: в Україні зростання цін 2015 року не було інфляцією попиту. Навпаки, попит з боку населення та бізнес суттєво скоротилися (бізнес також втратив у банках, за різними оцінками, 70—82 млрд грн). Це була інфляція витрат внаслідок девальвації і зростання цін на імпорт. Така інфляція не може бути подолана методами охолодження попиту. І тут не можна настільки зменшувати кількість грошей в економіці. Навпаки, необхідно «розігрівати» економіку завдяки продуктивній емісії, яка через кредитні канали повинна потрапляти до реального сектору, стимулювати виробництво, імпортозаміщення, насичення внутрішнього ринку вітчизняними товарами, зростання зайнятості та заробітних плат.

Через скорочення кредитування продовжують погіршуватись активи банків. Старі кредити потроху повертають, а нові — майже не видають. Навіть за даними НБУ, якщо на початку 2015 року частка прострочених кредитів у портфелях банків становила не більше 13,5%, то на 1 травня 2016 року — вже 23,5%. Але, за оцінками деяких експертів, величина проблемних кредитів у реальних кредитних портфелях сягає 50—60%.

Саме тому автори Стратегії наполягають: що швидше держава допоможе банкам зменшити рівень проблемних кредитів, то швидше вони зможуть почати кредитувати економіку. Як це зробити — тема окремої розмови.

Відомо, що базою усіх криз за роки незалежності в Україні (окрім розвалу економічного організму СРСР) є циклічні падіння цін на основні товари нашого експорту — сировинні метал, руду, хімію та с/г продукцію.

Та за умови продовження сьогоднішньої політики ми можемо підійти до наступного циклічного падіння цін на сировинні товари у ще гіршому стані, ніж були раніше. Реальний сектор точно не відновиться від падінь 2009 та 2015 років. Банків буде значно менше, вони будуть значно більші, але ситуація в них буде ще гірша. Тобто падати вони можуть ще голосніше й швидше. І тоді можуть поховати під собою залишки нашої економіки. До цього треба додати наявність рекордного зовнішнього боргу, лише на обслуговування якого нам потрібно віддавати не менше 5—6% нашого ВВП щороку упродовж найближчих 20 років.

У цих умовах ми зобов’язані не лише підготуватися до наступного циклічного спаду у світі, а й побудувати систему інститутів, які б поступово перенаправляли наявні мізерні ресурси у створення нових галузей та секторів із вищим рівнем доданої вартості та технологій.

Добре, що в урядовому плані першочергових кроків до кінця року вже проглядається певне розуміння важливості промислової політики — підтримки пріоритетних галузей, створення системи стимулювання експорту тощо. Але через які механізми? Повноцінного розуміння у цих питаннях в уряді та НБУ поки не видно. Саме тому автори Стратегії розвитку банківської системи пропонують, серед іншого, розробити програму стимулювання кредитування. Та вона не дасть ефекту без побудови системи інститутів, які донесуть кошти (чи то продуктивної емісії, чи з держбюджету, чи від іноземних урядів, чи міжнародних фінансових організацій) до потрібних галузей, інфраструктурних проектів, на розвиток малого та середнього бізнесу. Йдеться про Банк розвитку, експортний банк, експортно-кредитне агентство та

Підкреслюємо: Україні потрібні такі інститути на постійній основі. Як мінімум на найближчі 30 років. Досвід Японії, Південної Кореї чи Китаю показав: економічне диво стає відчутним саме у такі періоди.

І саме через обмеженість наших ресурсів ми повинні найкращим чином налагодити роботу цих механізмів.

Більше інформації можна знайти у проекті