Путь к успеху и независимости.

Снова на мониторе пустота. Периодически бесит когда нет

сигналов к действию, а когда понимаешь что потом их будет 8-10 и нужно будет

искать лучшие варианты, бесит еще сильнее. Но речь сегодня пойдет не об этом, а

о рисках и целях. Эту статью я пишу в продолжение прошлого поста, чтоб глубже

обсудить тему рисков и выставленных целей.

Когда речь заходит о выставлении защитного ордера, встает

вопрос куда его ставить так, чтоб и минус был минимален и при этом вероятность

срабатывания стопа была очень низкой. Я предлагаю рассмотреть варианты входа в

позиции так как именно с этой точки все и начинается. Так как стратегий

огромное кол-во, мы не будем заострять свое внимание на конкретной, а просто

рассмотрим варианты входа, их 2.

1. Вход на пробой

В принципе не важно на пробой чего мы становимся, МА, канал,

тренд и тд., важно как. Войти на пробой

на рынке аукционного типа можно 2-мя способами:

·

Stop Market order

- когда вы выставляете цену на которой ордер должен сработать и исполнение

вашего приказа произойдет по рынку (Market order)

·

Stop limit order

- когда вы выставляете цену на которой ордер должен сработать и исполнение

вашего приказа произойдет по ограниченной цене (Limit order)

Логичным будет вопрос: "Раз метода 2, то значит между

ними есть разница?" -все верно, разница есть и она существенна.

Заключается она в принципе в исполнении вашего приказа и это очень важный

момент, которому мало кто уделяет внимание.

а) Исполнение при Stop Market order - если рассмотреть

механику, то исполнение заявки будет проходить в 2 этапа. Первый Stop - это означает, что

ордер ожидает момента когда цена достигнет заданного ценового уровня, не путать

с Limit order.

Второй Market order

- это означает, что исполнить Вашу заявку нужно по рынку. Что тут важно

понимать, вы получите весь заявленный объем, но какова будет цена, Вам это не

известно. Это означает, что если пробой проходит на высокой волатильности, то

Вас может протянуть. Этот вопрос можно решить работая с мего-ликвидными

бумагами, например облигации.

б) Исполнение с

помощью Stop Limit order - тут тоже 2 этапа и

первый не отличается от предыдущего. Второй Limit order - означает что вы желаете купить /продать по цене не хуже

чем выставленная. В случае если пробой проходит на высокой волатильности, Вам

могут не исполнить по ряду причин, об исполнении мы поговорим в следующий раз.

Так же, когда Вы используете пробойные тактики, важно

понимать их слабые стороны. Для этого нужно включить логическое мышление и по

рассуждать. Например:

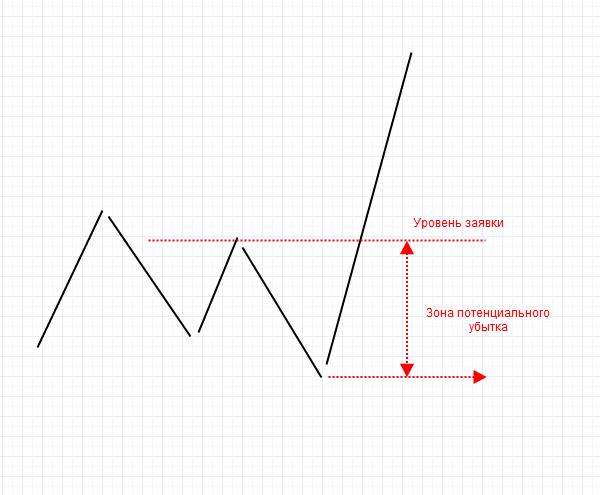

а) Цена делает пробой в вашу сторону на высокой

волатильности, Вы получаете позицию, но по не особо выгодной цене.

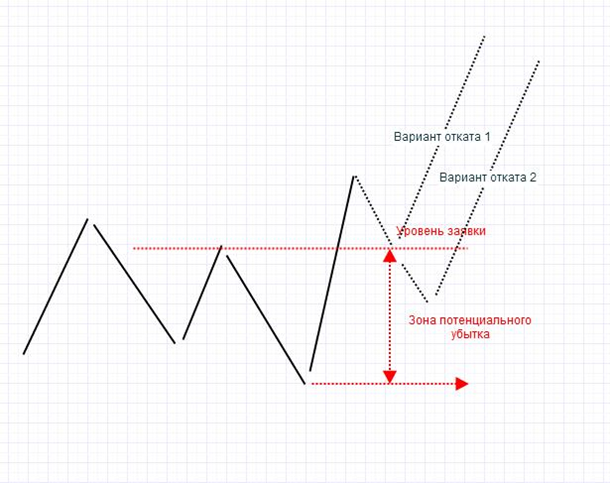

б) Цена делает пробой в вашу сторону и сразу откатывает к

уровню пробоя.

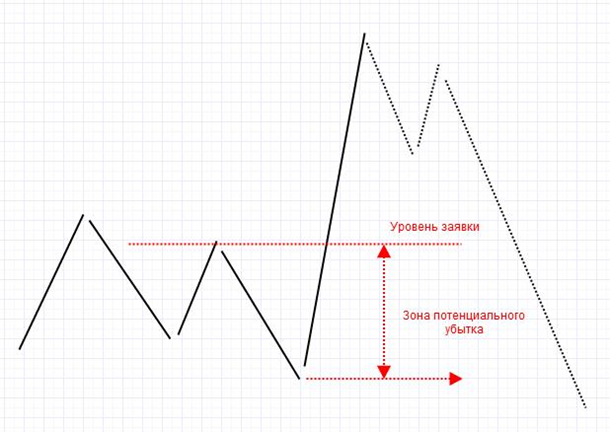

в) Цена делает пробой в вашу сторону и резко разворачивается

против Вас.

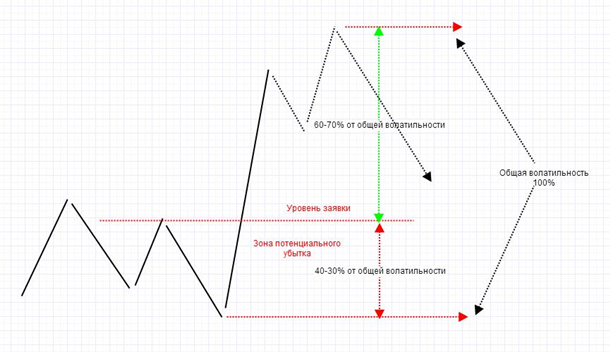

Как Вы понимаете, наилучшим вариантом для пробойной тактики является

вариант А, но вероятность его 33,33%. При этом вам все еще нужно поставить стоп

ордер и защитить свою позицию. Если ко всему этому еще приписать среднюю

волатильность инструмента, то изначально Вы теряете часть этой волатильности за

счет пробоя, оставляя эту часть под риски.

2. Вход на отскок

Вот и настал еще одни без сигнальный день. Как я и обещал

рассмотрим второй тип входа, а именно на отскок. Тут по факту тоже два

варианта, но не каждый брокер предоставляет возможность использовать оба.

а) Limit order

- приказ с ограничением цены. Дает задачу брокеру купить/продать только по

выставленной цене и не хуже ее. То есть, если бумага торгуется по 10,02, а Вы

желаете брать в лонг по 10,00, то исполнение будет проходить только по этой

цене, если конечно найдется тот кто будет продавать с Market Order по

10,00. Вероятность того, что вы получите весь объем по этой цене не всегда

равно 100%.

б) MIT

(Market if touch)

- предлагает не каждый брокер, а если быть точным то не каждый софт. Его суть подобна Limit'у, только исполнение проходит по Market Order. Весьма часто может

использоваться на High/Low если требуется дернуть

котировку в обратную сторону.

Трейдеры торгующие по техническому анализу постоянно торгуют

от уровней, причем поиск этих уровней может быть весьма разный. Все эти уровни

появляются благодаря 2 типам трейдеров. Нет я не говорю об Быках и Ведмедях, я

говорю об игроках, кто дает ликвидность и ее забирает.

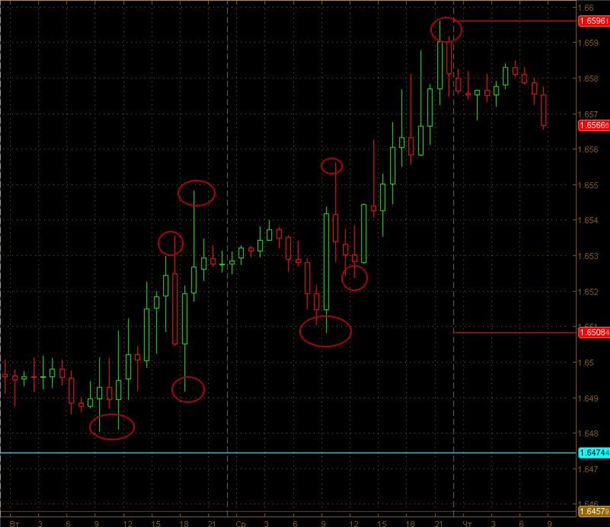

Рассмотрим график

На графике я отметил участки (красный круг), где происходили

развороты. Очень важно понять почему именно цена разворачивалась. Есть

несколько вариантов.

а) Исполнение по Рынку и разбор BID на Top и по ASK на

Bottom. Чтобы это

провернуть нужно иметь достаточно денег, плюс убедится что на ближайших ценах

нет крупного BID/ASK или их совокупности. Чтоб

понимать такие моменты рекомендую понаблюдать как торгуются низколиквидные

инструменты.

б) Крупная ликвидность на ASK при росте (на HIGH)и

на BID при падении (на LOW) которую не могут

разобрать. В принципе не то, чтобы не могут, просто не хватает динамического

объема.

в) Нет ликвидности на БИД при росте и на АСК при снижении.

Очень распространенный вариант, когда котировку дергают, но защиты нет.

Мои результаты и аналитику вы так же можете просматривать тут: http://tradeontheroad.com/

Рубрика "Блоги читачів" є майданчиком вільної журналістики та не модерується редакцією. Користувачі самостійно завантажують свої матеріали на сайт. Редакція не поділяє позицію блогерів та не відповідає за достовірність викладених ними фактів.